Bisnis.com, MANADO — PT Pelabuhan Indonesia IV (Persero) merancang penerbitan obligasi domestik untuk mendanai sejumlah rencana investasi di pelabuhan perseroan, termasuk pengembangan di Bitung, Sulawesi Utara.

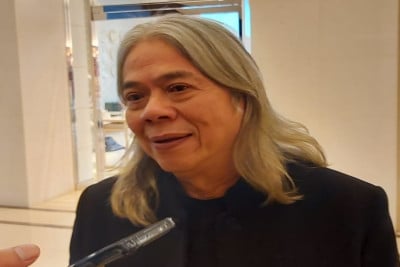

Direktur Utama Pelabuhan Indonesia (Pelindo) IV Farid Padang menjelaskan bahwa berencana melakukan emisi obligasi senilai Rp2 triliun pada kuartal IV/2019. Rencananya, dana itu akan digunakan untuk mendanai beberapa proyek seperti Makassar New Port (MNP), pengembangan Pelabuhan Internasional Hub Bitung, Kendari New Port, dan Pelabuhan Pantolan.

“Serta beberapa pengembangan pelabuhan baru seperti di Tanah Kuning dan Bintuni,” ujarnya kepada Bisnis, baru-baru ini.

Dia menggambarkan kebutuhan investasi di 27 pelabuhan yang dikelola perseroan mencapai Rp6,4 triliun. Dari jumlah tersebut, kebutuhan di Pelabuhan Internasional Hub Bitung sekitar Rp1 triliun.

Farid menyebut investasi di Pelabuhan Internasional Hub Bitung tidak akan dilakukan sekaligus atau bersifat multi years. Pihaknya memproyeksikan tahun ini akan dikucurkan sekitar Rp600 miliar.

Untuk pengembangan tahap awal, Pelindo IV juga telah mengantongi sekitar Rp300 miliar. Dana itu bersumber dari penyertaan modal negara (PMN) pada 2017.

Baca Juga

Berdasarkan catatan Bisnis, Pelindo IV juga telah melakukan penerbitan emisi obligasi domestik pada 2018. Saat itu, perseroan menerbitkan Obligasi I Pelindo IV Tahun 2018 dengan jumlah pokok Rp3 triliun.

Surat utang itu terdiri atas Seri A, B, dan C yang akan jatuh tempo pada 2023, 2025, dan 2028. PT Pemeringkat Efek Indonesia (Pefindo) menyematkan peringkat idAA untuk Obligasi I Pelindo IV Tahun 2018.

Adapun, Pelindo IV berencana menggunakan dana yang dihimpun dari Obligasi I Pelindo IV Tahun 2018 unuk beberapa kebutuhan. Pertama, sekitar 59% akan digunakan untuk refinancing pokok pinjaman PT Bank Mandiri (Persero) Tbk. dan PT Bank Rakyat Indonesia (Persero) Tbk.

Kedua, sekitar 33% akan digunakan untuk pembiayaan program-program investasi perseroan yakni lanjutan pembangunan infrastruktur dan suprastruktur Makassar New Port (MNP). Ketiga, sekitar 8% digunakan untuk pembelian alat fasilitas di Terminal Petikemas Bitung, Kendari New Port, dan Cabang Pantolan.

-19-ant-01tol.jpg?w=300&h=221)